存款不香了?个人客户为何偏爱现金管理类产品?

事件背景

据媒体报道,近日,理财子公司陆续披露旗下产品的二季度报告,在现金管理类产品披露的前十大客户中,个人客户的高持仓颇受关注。

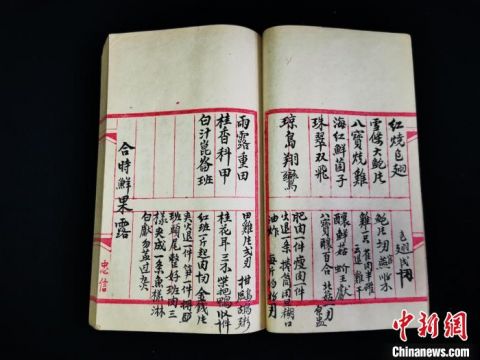

(资料图)

(资料图)

根据普益标准的数据,2023年7月2日,全国精选60款现金管理类产品当周七日年化收益率平均值为2.29%,对比来看,国有大行、股份制银行的1年期存款利率多为1.65%、2年期、3年期、5年期存款利率多为2.05%、2.45%、2.50%。但部分城商行、农商行,3年期、5年期大额存单利率可以达到3.55%、4.05%。

?个人客户为何偏爱大额投资现金管理类产品?

?个人客户高持仓现金管理类产品,对银行理财产品有什么影响?

?现金管理类产品走红,银行理财机构要注意些什么?

跟着普益君一起去寻找答案吧!

1

问

个人客户为何偏爱大额投资现金管理类产品?

2022年9月以来,在客户风险偏好下行,多家机构适应利率市场化改革宣布调降存款利率的背景下,具有一定收益优势,兼具灵活性和流动性的现金管理类产品成为个人投资者关注的焦点。

一是收益竞争力,相比于定期存款,现金管理类产品通常具有相对较高的收益水平,是进行闲钱管理不错选择之一。

二是灵活性,定期存款通常具有固定存期和存款金额,提前支取一般会按活期计算利息,或无法达到客户的目标收益。而现金管理类产品通常具有更灵活的特点,允许个人客户在一定范围内自由申赎,提供更多的资金灵活运用和流动性。

三是多样化投资,现金管理类产品通常可以投资于多种金融市场工具,如短期债券、货币市场工具等。这使得个人客户可以通过投资现金管理类产品实现资产配置和风险分散,相比于单一的定期存款,具有更多的投资机会和策略。

答

2

问

个人客户高持仓现金管理类产品,对银行理财产品有什么影响?

个人客户的高持仓可能会加大该类银行理财产品的管理难度。一方面,个人客户大额投资现金管理类理财产品可能增加银行在流动性风险方面的敞口,给机构带来赎回风险管理的压力;另一方面,个人投资者在专业知识和信息方面与机构存在差距,如果单一个人投资集中度较高,在债市或股市行情走牛时或会引起资金流出低风险产品,进而导致产品规模减少,增大该类产品赎回压力。此外,单款现金管理类产品的规模达到一定程度后,机构在底层投资和风险控制等方面一般会倾向谨慎,降低收益目标,管理难度也会随之增加。

答

3

问

现金管理类产品走红,银行理财机构要注意些什么?

银行理财机构在注意加强投资者集中度管理、防止单款产品规模过大的同时,应进一步做好风险管理及投资者教育工作,助力理财市场平稳运行,确保投资者的权益和产品的稳健运作,同时根据客户投资行为的特点进行风险评估和控制。

答

本文源自:普益标准

关键词: